Ich gehe gerne wandern. Wenn ich mich phasenweise den Berg hochschleppe, frage ich mich, warum ich das gerade mache. Aber sobald ich auf dem Gipfel angekommen bin, weiß ich wieder, warum. Die Aussicht ist die Belohnung für den Aufstieg, auch wenn er zwischendurch anstrengend ist.

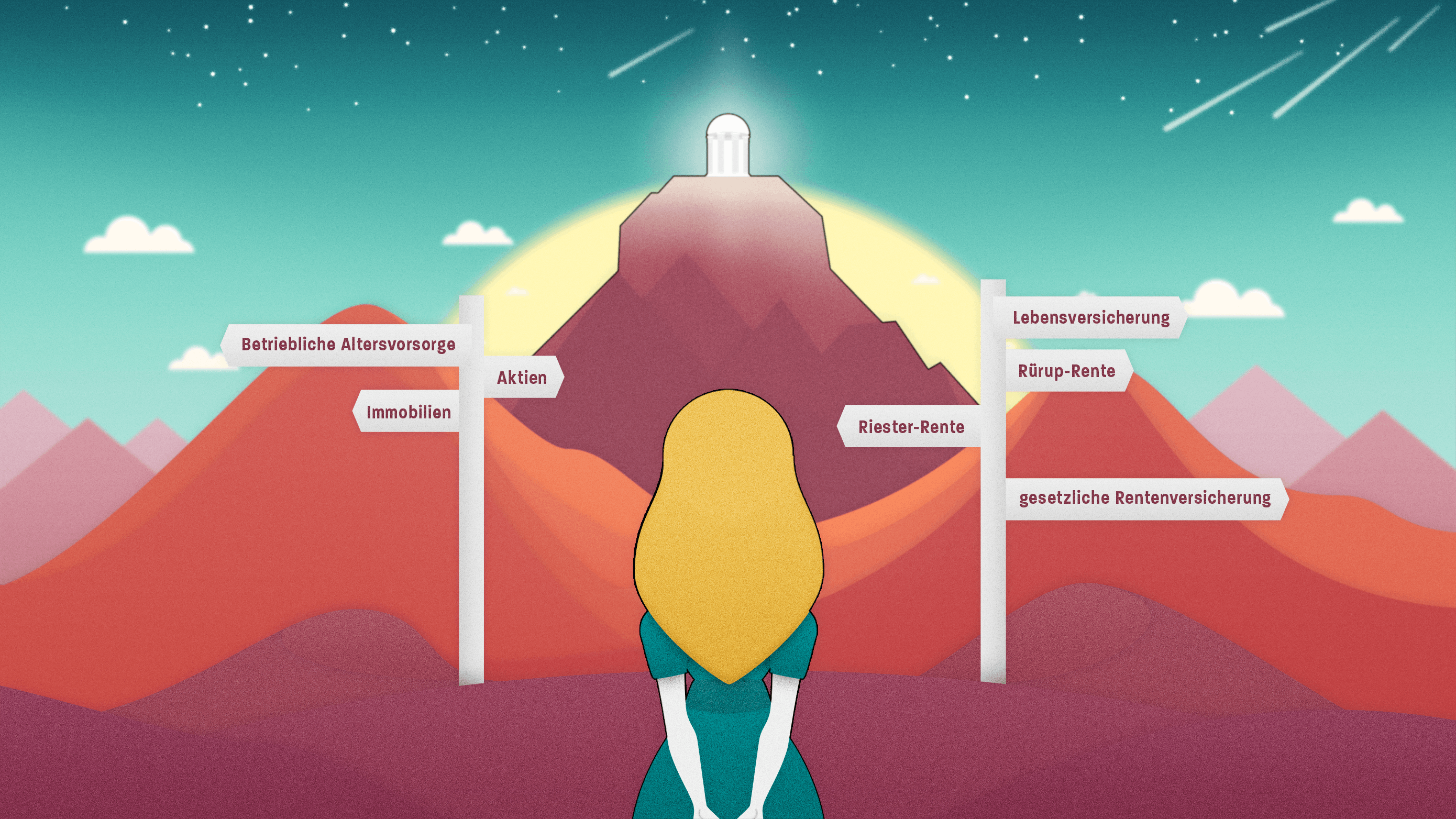

Bei der Altersvorsorge ist das ganz ähnlich. Ich habe mich darauf eingelassen, bin anfangs euphorisch, und dann wird es anstrengend. Deshalb ist es wichtig, zwischen all den verschiedenen Möglichkeiten und Begriffen, nicht das Ziel zu vergessen. Wenn ich weiß, dass ich all das tue, um am Gipfel anzukommen, um im Alter gut leben zu können, dann fällt es leichter.

Wir müssen also unsere Psyche zu unserer Verbündeten machen – wie das gelingen kann, beschreibe ich in Folge 1. Nun aber wird es konkreter: In dieser Folge legen wir das Fundament, wir entwickeln eine Strategie. Ohne diese Strategie wird es nichts mit dem Gipfelglück.

Ich beschreibe, welche Fragen wir uns stellen sollten, wenn wir unsere Altersvorsorge planen, woraus sie genau bestehen kann und wo wir uns beraten lassen können, wenn wir nicht mehr weiterkommen. Fangen wir an!

Es ist sinnvoll, sich erst ein Notpolster aufzubauen, bevor man anfängt, zusätzlich Geld zu sparen. Dazu gehören zwei bis drei Monatsgehälter für Notfälle. Dann müssen wir nicht das Konto überziehen, wenn der Kühlschrank kaputt geht und wir einen neuen brauchen. Wer sein Konto überzieht, zahlt hohe Zinsen.

Die Monatsgehälter deponieren wir am besten auf einem Tagesgeldkonto. Das ist ein spezielles Konto, das dazu da ist, Geld zu sparen. Wer dort Geld einzahlt, kann es nicht wie bei einem normalen Konto abheben oder überweisen. Dazu muss es erst wieder auf unserem Girokonto landen. Dafür sind die Zinsen auf dem Tagesgeldkonto aber etwas höher als auf dem Girokonto. Und wir kommen nicht so leicht in Versuchung, das Geld auszugeben, weil es nicht auf unserem normalen Konto liegt. Tagesgeldkonten hat so gut wie jede Bank. Hier findest du eine Übersicht über die Zinsen. Achte darauf, dass sich die Bank innerhalb der EU befindet – so ist dein Geld auch im Falle einer Bankinsolvenz bis zur Summe von 100.000 Euro geschützt.

Also: Monatsgehälter auf dem Tagesgeldkonto. Was noch?

Der Staat verpflichtet uns, eine Krankenversicherung und eine Pflegepflichtversicherung abzuschließen. Für das Notpolster kommen eine Haftpflichtversicherung und eine Berufsunfähigkeitsversicherung dazu. Die Stiftung Warentest empfiehlt, nur die Risiken zu versichern, die die eigene Existenz bedrohen. Ob diese Gefahr besteht, können wir leicht rausfinden: Was wäre der schlimmste Schaden, den eine Versicherung abdeckt? Wenn wir den nicht bezahlen können, sollten wir die Versicherung abschließen. Je nachdem, in welchem Bereich wir arbeiten, könnten wir noch zusätzliche Versicherungen brauchen.

Wenn wir das Notpolster aufgebaut haben, können wir zusätzlich Geld fürs Alter sparen. Wichtig ist, nicht direkt irgendwelche Verträge abzuschließen und Aktien oder Wohnungen zu kaufen, sondern sich erst mal klar zu werden, was wir eigentlich brauchen.

Ich orientiere mich an einer Checkliste vom Oldenburger Institut für Altersvorsorge. Der Verein möchte Menschen zum Thema Altersvorsorge informieren. KR-Leser Henning Schmidt ist Mitglied im Vorstand des Vereins und arbeitet hauptberuflich als Versicherungsmakler. Er hat mir geholfen, die wichtigsten Fragen aus der Liste zu interpretieren.

In den Anmerkungen erkläre ich Begriffe, die nicht sofort verständlich sein müssen.

1. Wann möchte ich in den Ruhestand gehen?

Das ist eine Frage, die wir alle für uns selbst beantworten müssen. Die Antwort hängt auch davon ab, wie viel Geld wir verdienen. Die Serie richtet sich vor allem an jüngere Menschen unter 35, für die die Rente noch weit weg ist. Mehrere Leser haben aber auch gefragt: Was kann ich mit 45, 57, 64 noch tun? Ich plane einen weiteren Text, der speziell darauf eingeht.

2. Wie viel Geld brauche ich jeden Monat?

Ja, wir müssen uns jetzt schon überlegen, wie viel Geld wir mit 70 jeden Monat zur Verfügung haben wollen. Anhaltspunkt ist unser jetziges Leben. Wahrscheinlich werden wir im Alter etwas weniger Geld brauchen. Vielleicht haben wir ein Haus abbezahlt, vielleicht haben wir vorher Kinder finanziert, die dann aus dem Haus sind. Auf der anderen Seite müssen wir wahrscheinlich öfter zum Arzt gehen und Medikamente kaufen. Hier gibt es eine Übersicht von der Verbraucherzentrale dazu, wie wir abschätzen, wie viel wir im Alter brauchen.

3. Wie viel Geld würde ich gerade aus der gesetzlichen Rentenversicherung oder anderen Versicherungen bekommen?

Wer mindestens 27 Jahre alt ist und fünf Jahre Beitragszeiten angesammelt hat, bekommt einmal im Jahr eine Renteninformation zugeschickt. Dort steht, was wir im Alter voraussichtlich bekommen, wenn wir so weitermachen, wie bisher. Aber Vorsicht! Von diesem Betrag werden noch Steuern abgezogen. Faustregel: Wenn wir die Steuern berücksichtigen, müssen wir von dem Betrag, der in der Renteninformation steht, etwa 25 Prozent abziehen.

Auch bei privaten Rentenversicherungen bekommt man meist solche Mitteilungen. Sie sind in der Regel aber unsicherer als die Renteninformation der gesetzlichen Versicherung. Wie viel wir am Ende bekommen, können wir also nicht immer genau vorhersagen. Wir können eher einen Bereich abstecken, in dem die Rente wahrscheinlich liegen wird.

4. Habe ich, als ich meine Wünsche formuliert habe, alles berücksichtigt?

Ist mein Spar-Ziel überhaupt realistisch bei dem Einkommen, das ich gerade habe? Möchte ich Kinder bekommen und werde vielleicht Geld brauchen, um ihre Auslandsaufenthalte und ihr Studium zu bezahlen? Habe ich berücksichtigt, dass ich auch, wenn ich in Rente bin, die Beiträge für die Krankenkasse zahlen muss?

5. Wie viel Geld brauche ich also zusätzlich zu dem, was ich voraussichtlich an Rente bekomme?

Ich habe vorher herausgefunden, wie viel Geld ich wahrscheinlich aus der gesetzlichen Versicherung und anderen schon bestehenden Versicherungen bekomme. (Du erinnerst dich: die Renteninformation!). Ich habe ausgerechnet, wie viel ich brauche. Die Lücke zwischen Haben und Brauchen möchte ich füllen. Das kann zum Beispiel so aussehen: Monatlich brauche ich 400 Euro zusätzlich. Ich möchte mit 65 in Rente gehen und schätze, dass ich 95 Jahre alt werde. Also brauche ich 4.800 Euro im Jahr, und 144.000 Euro auf die dreißig Jahre gerechnet. Dann habe ich aber noch nicht berücksichtigt, dass die Preise jedes Jahr steigen, dass mein Geld also in 30 Jahren weniger wert ist. Auch das kann ich mit einberechnen, aber dann sollte ich auch einberechnen, dass ich für mein angelegtes Geld Rendite bekomme, also Gewinn. Dann wird es schon komplexer.

6. Wie viel Geld kann und möchte ich für die Altersvorsorge nutzen?

Dahinter steckt die Frage: Wie viel verdiene ich im Monat und wie viel gebe ich aus? Und gebe ich Geld für Dinge aus, auf die ich eigentlich verzichten kann? Kaufe ich mir ständig Mate-Getränke, obwohl ich auch Wasser trinken könnte? Habe ich eine Mitgliedschaft im Fitness-Studio abgeschlossen, obwohl ich dort nicht hingehe?

7. Welche Eigenschaften soll meine Altersvorsorge haben?

Diese Frage ist schon sehr spezifisch, aber nicht weniger wichtig. Ich sollte mich zum Beispiel fragen, ob ich zu Rentenbeginn die Möglichkeit haben möchte, einen großen Betrag auf einmal zu bekommen. Oder ob ich die Rente monatlich bekommen will. Die Rürup-Rente zum Beispiel kann ich mir nur als monatliche Rente auszahlen lassen, nicht auf einmal.

8. Wie wichtig sind mir Sicherheit, Rendite und Verfügbarkeit?

Rendite ist der Gewinn, den ich habe, wenn ich Geld über einen bestimmten Zeitraum anlege. Anlagen, die sehr sicher sind, haben keine hohe Rendite. Wenn ich mehr Risiko in Kauf nehme, werde ich mit einer höheren Rendite belohnt. Aber es ist eben auch mehr Risiko.

9. Und wie soll ich das alles beantworten?

Gute Frage … Ich habe Tipps herausgesucht, die dir dabei helfen, diese großen Fragen zu beantworten:

Nutze ein Haushaltsbuch oder Haushaltsapps.

Wenn ich wissen will, wie viel ich jeden Monat ausgebe, ergibt es Sinn, ein Haushaltsbuch zu führen. Damit finde ich auch heraus, ob ich regelmäßig Geld für Dinge ausgebe, auf die ich gut verzichten könnte. Kaufe ich mir jeden Tag ein belegtes Brötchen beim Bäcker, obwohl mir ein Käsebrot, das ich zu Hause vorbereite, genauso gut schmeckt?

Das Haushaltsbuch kann ich analog führen, wie in der letzten Folge beschrieben. KR-Leserin Paula allerdings hat mir erzählt, wie sie mit Hilfe einer App einen Überblick über ihre Finanzen bekommen hat. Sie benutzt MoneyControl, aber es gibt auch andere Apps, wie zum Beispiel YNAB (You Need A Budget) oder VSB Haushaltsplaner, eine App vom Verbraucherservice Bayern.

Imponiert hat mir, wie Paula dadurch einen genauen Überblick über ihre Finanzen bekommen hat. Am Anfang hat sie jede Kaugummipackung einzeln eingetragen. Nachdem sie so ein Jahr lang ihre Einkäufe analysiert hat, trägt sie heute einen bestimmten Betrag Haushaltsgeld ein, und weiß, dass sie damit auskommt. Fixkosten wie Wasser und Strom hat sie einmal eingetragen. Die App rechnet das alles zusammen und sagt ihr, wie viel Geld sie noch übrig hat. Wenn Paula weiß, dass sie nächste Woche einen Sauna-Tag machen wird, trägt sie das heute schon in der App ein.

Jens macht es sich mit einer anderen App noch einfacher. Sie heißt „Finanzguru“ und wird in Kooperation mit der Deutschen Bank von dem Start-Up dwins entwickelt. Man muss sein Konto aber nicht bei der Deutschen Bank haben, um die App zu verwenden. Im Gegensatz zu Apps wie Moneycontrol ist Finanzguru mit dem Konto verbunden. Die App liest aus, was vom Konto abgezogen wird und teilt die Ausgaben in verschiedene Kategorien ein. Wenn ich eine Hose kaufe und mit Karte bezahle, kommt das in die Kategorie Kleidung. Die App erkennt auch, was ich an Fixkosten zahle und berechnet, wie viel Geld noch übrig ist.

Jens ist Familienvater und ist durch die App vorausschauender geworden. Er kann in der App nach vorne scrollen und sehen, wie viel Geld er wahrscheinlich in zwei Wochen noch haben wird. Wenn man viel Geld auf einmal ausgibt, warnt die App: Wenn du genauso viel ausgibst wie sonst, wird dein Geld nicht bis zum Monatsende reichen.

Für welche Lösung ich mich entscheide, ist sehr individuell. Damit Finanzguru sinnvoll ist, muss ich möglichst viel mit Karte bezahlen. Alles, was ich in bar zahle, kann die App nicht einzeln analysieren. Außerdem muss ich darauf vertrauen, dass die App sicher ist. Das Datenschutz-Dilemma gibt es auch bei allen anderen Apps. Ein Haushaltsbuch könnte nur aus der Wohnung gestohlen werden. Allerdings ist es deutlich aufwendiger, alles selbst auszurechnen.

Wir sollten uns fragen: Was ist Risiko für mich?

Finanzpsychologin Monika Müller sagt, es gebe zwei große Gruppen: Menschen mit einer einseitigen oder Menschen mit einer zweiseitigen Risiko-Definition. Einseitig bedeutet, dass wir Risiko als Schaden sehen, den wir abwenden wollen. Zweiseitig bedeutet, Risiko steht dafür, dass wir etwas gewinnen und etwas verlieren können.

Eine einseitige Definition passt zum Beispiel, wenn wir unser Auto versichern. Bei einem Unfall wollen wir den Schaden ersetzt bekommen. Wenn wir anfangen, fürs Alter vorzusorgen, ist da aber noch kein Wohlstand, den wir versichern können. Deshalb ergibt es Sinn, Risiko zweiseitig zu definieren. Wir sollten uns überlegen, wie viel wir bereit sind, vorübergehend zu verlieren, um am Ende einen Gewinn zu haben.

Müller sagt: „Risikobereitschaft ist ein relativ stabiles Persönlichkeitsmerkmal. Wenn wir mit 18 risikofreudig sind, sind wir es mit 80 auch noch.“ Warum das wichtig ist, werde ich in der nächsten Folge genauer erklären.

Die Altersvorsorge ist eng mit der gesamten Lebensplanung verknüpft. Bei der können wir uns niemals ganz sicher sein, das schreckt viele ab. Wenn ich seit drei Jahren Single bin, wie soll ich jetzt wissen, ob ich in sechs Jahren Kinder haben will? Wie soll ich wissen, ob ich ein Haus bauen möchte, wenn ich noch nicht die Stadt gefunden habe, in der ich leben will?

Wenn vieles unsicher ist, halte ich mir am besten viele Optionen offen. Für die Altersvorsorge heißt das:

- Ich lege mein Geld nicht so an, dass ich 30 Jahre nicht drankomme.

- Ich verpflichte mich nicht zu regelmäßigen Einzahlungen, die ich nicht aussetzen kann.

Diagnose geschafft – weiter zur Behandlung

Es gibt drei Bereiche der Altersvorsorge. Wir können uns aus allen bedienen, müssen wir aber nicht. Jeder entscheidet individuell, wie er seine Altersvorsorge gestaltet.

Bereich 1: Basisversorgung

- gesetzliche Rentenversicherung und deren Gegenstück für Beamte, Landwirte etc.

- Basisrente, auch Rürup-Rente genannt. Was das ist, steht in der Anmerkung rechts.

Wer als Angestellter arbeitet, zahlt automatisch einen monatlichen Beitrag in die Rente ein. Aktuell ist der Beitrag 18,6 Prozent des Einkommens. Die Hälfte zahlt man selbst, die andere Hälfte der Arbeitgeber. Wie viel Rente man aus der gesetzlichen Versicherung bekommt, hängt unter anderem davon ab, wie viel man einzahlt und wie lange. Um eine Rente zu bekommen, braucht man mindestens 60 Beitragsmonate. Dabei ist wichtig: Zeiten, in denen man Kinder erzieht oder Angehörige pflegt oder auch einen Freiwilligendienst macht, werden als Beitragsmonate angerechnet. Das passiert aber nicht automatisch. Man muss sich darum kümmern.

Selbstständige können freiwillig in die gesetzliche Rentenversicherung einzahlen, sie müssen dann aber den vollen Beitrag zahlen. Eine andere Alternative für Selbstständige ist die Rürup-Rente. Sie ist das Gegenstück zur gesetzliche Rentenversicherung und wir können sie uns am Ende nur als Rente auszahlen lassen, nicht auf einmal. Auch wer schon gesetzlich versichert ist, kann zusätzlich Beiträge in eine Rürup-Rente einzahlen.

Bereich 2: Zusatzversorgung

- betriebliche Altersvorsorge

- Riester-Rente

Viele Arbeitgeber zahlen für ihre Arbeitnehmer in eine Rentenversicherung ein. Sie machen das freiwillig, wir als Arbeitnehmer haben darauf keinen Einfluss. Frag nach: Gibt es in deinem Unternehmen so eine Regelung?

Was wir selbst tun können: Freiwillig in die betriebliche Vorsorge einzahlen.

Seit 2002 haben wir einen gesetzlichen Anspruch darauf. Das funktioniert so: Wir sagen dem Arbeitgeber, dass wir auf einen Teil des Lohns oder Sonderzahlungen wie Urlaubs- und Weihnachtsgeld verzichten und dafür später eine Betriebsrente bekommen wollen. Es gibt auch Mischformen, bei denen sowohl die Arbeitgeber als auch die Arbeitnehmer einzahlen. In jedem Fall kann der Arbeitgeber bestimmen, wie er das Geld anlegt.

Das Geld, das wir in die Betriebsrente einzahlen, wird direkt abgezogen, bevor wir den Lohn ausgezahlt bekommen. Wir zahlen darauf also keine Steuern. Allerdings zahlen wir dann auch weniger in die gesetzliche Rentenversicherung ein, weil das Gehalt sich verringert. Und die Steuern müssen wir später zahlen, wenn wir die Betriebsrente ausgezahlt bekommen. Ob sich die Betriebsrente lohnt, kann nur jeder für sich und seine Situation ausrechnen. Hier ist es für die meisten sinnvoll, sich beraten zu lassen. Welche Möglichkeiten es für diese Beratungen gibt, erfährst du weiter unten im Text.

Bei der Riester-Rente schließen wir eine private Versicherung ab, die der Staat fördert. Die Förderungen vom Staat heißen Zulagen. Je mehr Kinder ich habe, desto mehr Zulagen bekomme ich.

Auch bei der Riester-Rente kann man nicht pauschal sagen, ob sie sinnvoll ist. Zumindest sollte man vorsichtig sein. In vielen Fällen ist sie es nämlich nicht. Andreas Oehler, Professor für Finanzwirtschaft, schätzt aufgrund der Daten aus einer Studie, die er 2012 publiziert hat, dass pro Jahr ein Schaden von rund einer Milliarde Euro entsteht, weil Menschen die falsche Riester-Rente wählen, sich für ein zu teures Angebot entscheiden oder sich Zulagen entgehen lassen. „Es ist wie eine Lotterie, die geeignete Riester-Rente zu finden“, sagt er.

Die Riester-Rente ist für diejenigen gedacht, die in der gesetzlichen Rentenversicherung pflichtversichert sind. Bei verheirateten Paaren reicht es, wenn einer pflichtversichert ist. Der andere kann dann trotzdem in eine eigene Riester-Rente einzahlen.

Also: Wieso mit der Riester-Rente befassen, wenn sie so schwierig und kompliziert ist? Es gibt auch Situationen, in denen sie sinnvoll ist. Zum Beispiel, wenn ein Paar viele Kinder hat und ein Ehepartner viel verdient und der andere wenig oder gar nichts.

Bereich 3: Privater Kapitalaufbau

- Lebensversicherungen

- private Rentenversicherungen

- die Whisky-Sammlung, die an Wert steigt

- Häuser

- Aktien usw.

Auf die Whisky-Sammlung gehen wir nicht ein. Interessant ist zum Beispiel die Lebensversicherung, weil man hier besonders aufpassen muss. Viele gehen ein Risiko ein, dessen sie sich nicht bewusst sind. Denn oft legt man sich bei einer Lebensversicherung auf 20 oder 30 Jahre fest. Will man das Geld früher wieder zurückhaben, verliert man sehr viel. Ich schließe also keine Lebensversicherung ab, wenn ich nicht sehr sicher bin, dass ich mir die Raten auf lange Sicht leisten kann und nicht in fünf Jahren das Geld brauche. Außerdem haben sehr viele Lebensversicherer im Moment Probleme, den versprochenen Zins auch wirklich zu erwirtschaften.

Flexibel bleiben wir, wenn wir in Aktien investieren. Dafür reichen schon kleine Beträge. Wir können jederzeit damit aufhören, weniger oder mehr einzahlen und wir können auch Aktien verkaufen und dadurch im Notfall an Geld kommen.

Wenn wir daran glauben, dass die Weltwirtschaft weiter wachsen wird, dann sind Aktien ein guter Bestandteil unserer Altersvorsorge. Sie ermöglichen uns, am Wirtschaftswachstum teilzuhaben, ohne dass wir viel dafür tun müssen. Wichtig ist, dass wir genug Zeit haben. Zehn Jahre, besser länger. Dann können wir Kursschwankungen einfach aussitzen und uns auf das langfristige Wachstum verlassen. Wie das funktioniert, erkläre ich in der nächsten Folge.

Eine der größten Entscheidungen im Leben ist für viele, ob sie sich ein Haus oder eine Wohnung kaufen oder nicht. Das ist aber weniger eine Anlageentscheidung, sondern eher eine Lebensentscheidung. Das Vermögen vermehrt sich in den meisten Fällen nicht dadurch, dass man ein Haus hat. Deshalb sollte die Motivation für das Haus nicht sein, eine möglichst gute Geldanlage zu haben. Die Motivation kann aber sein: Wir wollen in dieser Stadt bleiben. Wir wollen Kinder haben, die bei uns im Garten spielen. Wir wollen Sicherheit, dass dieses Haus unseres bleibt. Auf Pros und Contras des Hauskaufs gehe ich in Folge 4 der Serie ein.

Geht Altersvorsorge auch nachhaltig?

Bei den Fragen, die ihr mir geschickt habt, und in den Anmerkungen zur ersten Folge kam immer wieder die Frage auf: Wie kann ich meine Altersvorsorge nach ethischen Gesichtspunkten gestalten? Bei einer privaten Rentenversicherung legen die Versicherer das Geld ganz oder teilweise in Aktien an. Es gibt Anbieter, die sich zum Beispiel dazu verpflichten, die Waffenindustrie nicht zu unterstützen oder Nahrungsmittelspekulanten. Die Stiftung Warentest und die Verbraucherzentrale Bremen geben einen Überblick über solche Versicherungen. Wie du selbst nachhaltig in Aktien investieren kannst, erkläre ich auch in der nächsten Folge.

Welche Beratung lohnt sich?

Riester-Rente, Lebensversicherung, Rürup, betrieblich, Aktien, Whiskey? Wahrscheinlich kommen viele irgendwann an den Punkt, an dem sie eine individuelle Beratung brauchen.

Das heißt aber nicht, dass du dich nicht selbst informieren solltest. Es ist gut, nicht ohne Vorwissen in die Beratung zu gehen, denn es geht um dein Leben und deinen Alterswohlstand. Es gibt verschiedene Möglichkeiten für die Beratung.

Die Verbraucherzentralen sind unabhängig. Man bezahlt für die Zeit, in der man beraten wird. Daneben gibt es auch selbstständige Berater, die auf Honorarbasis arbeiten, die man also für die Beratung direkt bezahlt. Wenn man sich ausführlich beraten lässt, kann das teuer sein. Es kann aber eine Investition sein, die sich lohnt.

Wenn man zu einem Makler geht, zahlt man nichts für die Beratung. Wenn man sich für ein Produkt entscheidet, bekommt der Makler eine Provision. Hier fühlt es sich zwar nicht so an, als würde man den Makler direkt bezahlen. Über die Provision zahlt man aber natürlich trotzdem.

Es ist auch möglich, sich bei der nächsten Sparkasse oder der eigenen Bank beraten zu lassen. Banken verkaufen aber logischerweise ihre Produkte. Wenn man alles bei der eigenen Bank kauft, kann man nicht aus verschiedenen Bereichen das Günstigste wählen.

Finanzpsychologin Monika Müller empfiehlt, mit drei verschiedenen Beratern ein Kennenlerngespräch zu vereinbaren und allen die gleichen Fragen zu stellen. Wir können zum Beispiel fragen:

- Planen Sie meine bestehende Altersvorsorge mit ein?

- Wie sieht Ihr Beratungsprozess aus?

- Wie finanzieren Sie sich?

Wenn wir allen Beraterinnen diese Fragen stellen, können wir danach gut vergleichen.

Wer sich selbst noch weiter informieren will, kann dafür Online-Angebote nutzen. Finanztip ist gemeinnützig. Die Redaktion finanziert sich nach eigener Aussage über Affiliate Links zu Produkten, die sie zuvor als besonders verbraucherfreundlich eingestuft haben. Gute Informationen gibt es auch von der Stiftung Warentest. Sie vergleicht einzelne Produkte und erklärt, was für wen Sinn ergibt.

Fazit

Das war jetzt ziemlich viel. Deswegen fasse ich nochmal zusammen:

- Ich brauche ein Notpolster.

- Ich führe ein Haushaltsbuch.

- Ich denke über mein Leben nach.

- Ich sehe die Altersvorsorge als Prozess.

In Folge 3 geht es darum, wie du Geld für die Altersvorsorge in Aktien anlegen kannst. Danach beschäftige ich mich mit Immobilien und mit der klassischen Rente und finde heraus, wie eine Reform des Rentensystems aussehen könnte.

Im Krautreporter Podcast Verstehe die Zusammenhänge spricht Martin Gommel mit Katharina Mau über ihren Artikel:

Altersvorsorge klingt doof, findet Martin Gommel. Er winkt innerlich ab, wenn er das Wort hört, weiß aber, dass er sich irgendwann einmal damit auseinandersetzen muss. In diesem Podcast spricht er mit Katharina Mau, die sich in das Thema eingearbeitet hat und Martin sämtliche Fragen von Rentenversicherung, über Aktien bishin zur Immobilienblase beantwortet.

Danke an Henning, Martin, Benjamin, Paula und Jens, die mir bei dieser Folge geholfen oder Kontakte vermittelt haben. Und danke für alle Fragen, die ihr mir geschickt habt.

Redaktion: Rico Grimm. Schlussredaktion: Vera Fröhlich. Bildredaktion: Martin Gommel; Illustration: Peter Gericke.